全球急变现,债市收益率下行不可逆 巨震行情下的投资之路怎么走?

全球急变现,啥啥都在跌

生动的诠释了什么是“现金为王”

一般来说股债是“翘翘板”效应,股票涨、债券跌;股票跌、债券涨。但是近期债券、黄金、股票、商品都跌,大部分都是对应流动性稀缺,各路投资者急于变现,。权益市场当前的震荡行情或将持续,此时不宜被短期的波动带偏方向。站在当前的时间点,宜谨慎操作。

关注三点:汇率、债务、美元流动性

汇率、债务和美元流动性

近期海内外市场变化波动很大,整个市场状况很难预测。下阶段我们要重点关注的,是三个非常重要的要素——。首先美国前期经历了漫长的货币宽松。其次发生了一个能影响全球的重大事情,就是新冠疫情,疫情的发展可以分为三个阶段,第一个阶段是疫情本身扩散带来的公共卫生影响,第二个阶段是油价波动和石油价格战的影响,第三个阶段,就是美元流动性紧缺。

越来越稀缺

不知道大家有没有注意到,现在市场上,美元仿佛在不断“消失”。现在市场上的美元正变得,一些外债占比太高的国家如阿根廷、西班牙、意大利,特别是意大利,现在还受疫情影响比较严重,发生主权债务违约的风险正在加大;除了这些重灾区国家,美国的能源商有可能会大面积违约,他们手中的发债规模可能是几千亿、上万亿美元。

债市收益率下行不可逆

低增速、高债务

目前整个全球货币投放模式变为,而历史上一个国家高债务必然对应低利率,美国过去这么多年的发展,实际上就是通过债务规模的增长,剥削债券持有人的利润,向股权持有人转移,同样的现象也发生在日本。最终的结论就是经济增速放缓,债务水平特别高,利率一定要降下来。我们两任行长周小川、易纲都说过,中国长期面临两个问题,一个是GDP增速,第二个是宏观杠杆债务属性太高了,这两个问题都必须长期付诸于低利率去解决。

所以长期来看,我们也在驶向低利率,以前我们动不动就有收益率4%点多以上的资产,还觉得不足预期,未来这类资产非常稀缺。十年期国债现在3点多,我们认为跟历史比太低了,但是如果跟未来比,跟全球其他国家比,还是非常优质的。

固收总监钟光正:把握长期之势,也要看清脚下的路

不能简单的买买买

长期看,债券市场收益率下行之势已不可逆,但目前我们还!因为长期和短期是有矛盾的,长期有机会,但短期收益率前期下了这么多,现在处在历史阶梯的位置,快创新低了(短期是指上半年,长期是下半年以后)。

采取中性的久期、中性的仓位

短期的操作逻辑跟长期不一样:上半年环境太复杂,预测不能告诉我们明确的买卖方向,只能靠对策,比较好的对策就是,这是我们一直以来的原则。

下半年一定会出现非常好的买点。

下半年的情况就会不一样了。下半年可能迎来基本面的反弹,操作逻辑跟现在需要发生转变,还不能执行中性策略。因为我们有明确的判断,有明确的证伪,需要紧盯指标。长期我们看好收益率不断地往下,只要下半年收益率能出现一个最高点,这是下半年投资的打算。我们初步计划下半年久期风险要降低一点。

- 冬奥会和冬残奥会主题口号推广歌曲《一起向未来》全新MV火爆出圈

- 北京市气象局开展冬奥竞赛日程等气象风险评估

- 明年1月20日前北京将完成冬奥整体景观布置

- 北京每月开展冬奥场馆周边灾害风险形势分析

- 北京冬奥建设已全面转入冬奥会临时设施建设

- 以为交警凌晨不会上班 无证驾驶被交警逮个正着

- 男子交通肇事致三车受损并弃车逃离现场 事后委托朋友垫付伤者救治费

- 海南一女子头上囊肿“长”成鸵鸟蛋般大 经过2小时的努力专家们成功切除

- 大力推行垃圾分类 建立差异化的生活垃圾收费制度

- 知名锂电品牌赞充管家充电器:用两年零退货 “不敢想象”

- 中国队新人获得两金两银的佳绩 世锦赛女子双人同步项目的比拼中

- 沙尘天气做好健康防护 疾病易感人群更需要注意特殊保护

- 国足重新恢复训练 训练课均不安排媒体采访环节

- 北京城区、延庆和崇礼及周边地区建设441套现代化气象探测设施

- 展现“双奥”之城魅力,冬奥城市景观明年1月完成布置

- 北京市交通委:冬奥交通设施无障碍升级改造12月完成

- 冬奥配套交通设施顺利推进,交通设施无障碍升级改造下月完成

- 冷冷冷!北京今天北风继续肆虐 夜间最低气温或创今冬新低

- 本周以晴到多云为主 上游地区出现沙尘天气

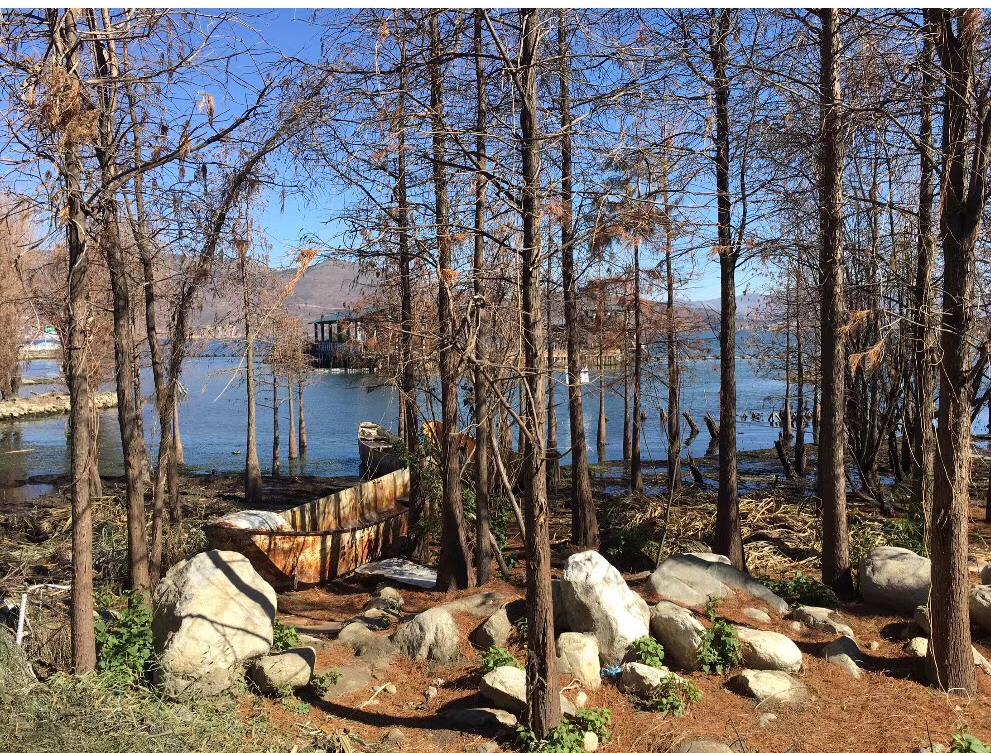

- 徒步爬山赏红叶露营 市民选择徒步等户外活动的热情高

- 应对大风天气!北京丰台城管开展专项执法检查

- 【冬奥来了】冬奥制服展示中国意境 科技赋能“战衣”

- “简约、安全、精彩”冬奥延庆赛区全力以赴做好各项服务保障工作

- 北京负责的冬奥场馆和配套基础设施建设已全面完工交付

- 北京城管持续启动大风天气黄色预警 严查工地扬尘与户外广告牌匾

- 励普教育:致力职业教育,助推技能型社会建设

- 成人高考成绩今天12时起开始查询 申请手续逾期不再受理

- 郑州童瞳眼科医院:行为视知觉+脑知觉训练让孩子视力从0.5提升到1.0

- 北交所整体交易活跃度符合预期

- 冰雪产业 大有可为